Mais um mês de mercado otimista. Na renda fixa, as taxas do Tesouro Direto estão cada vez mais baixas, o que resulta na valorização dos títulos, bem como em uma rentabilidade acima da taxa contratada, principalmente para quem já estava posicionado nos papéis há algum tempo. Já na renda variável, pela primeira vez o IBOV teve um fechamento mensal acima dos 100 mil pontos, acumulando uma alta de 14,88% neste ano.

O que nos aguarda para o segundo semestre de 2019? Aprovação da reforma da previdência? Redução da taxa Selic? Inflação sob controle? Queda no número de pessoas desempregadas? Mais pessoas físicas investindo no Ibovegas achando que irão ficar milionárias do dia pra noite como a Betina?

Vamos ao fechamento de junho/2019.

Parte I - Renda Fixa

Composição da carteira

Aporte no mês: compra de um título IPCA+2045 no valor de R$ 1.191,74

Rentabilidade carteira Renda Fixa no mês: 2,80%

Rentabilidade da carteira desde julho/2017: 23,83%

Conclusão:

Em junho as taxas dos títulos no Tesouro Direto continuaram em queda, o que resultou na valorização dos títulos em carteira. Assim, o TD IPCA+2045 valorizou 8,68%, seguido pelo IPCA+2024 com 2,96% e pelo Pré 2022 com 2,48%.

Parte II - Ações

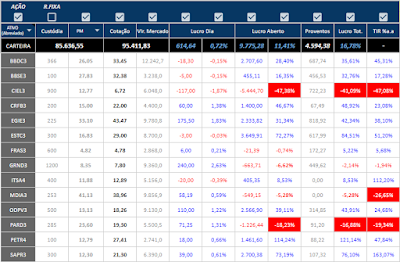

Neste mês de junho, aumentei posição em MDIA3 (53 ações), PARD3 (100 ações), ITSA4 (100 ações) e BBDC3 (48 ações).

Composição da carteira

Proventos recebidos no mês: R$ 367,85

Rentabilidade da carteira no mês: 4,29%

Rentabilidade do IBOV no mês: 4,06%

Rentabilidade da carteira desde junho/2017: 49,35%

Rentabilidade do IBOV desde junho/2017: 61,00%

Conclusão:

Destaque positivo para SAPR3 que se recuperou da queda de -16,51% ocorrida em maio e fechou junho com valorização de 21,02%. Destaque também para ODPV3 que após quatro meses andando de lado valorizou 11,89% em junho, atingindo um novo topo histórico.

No campo negativo, o mico do mês foi para EGIE3 com -6,15% e CRFB3 com -4,97%.

Parte III – Carteira consolidada

Rentabilidade da carteira no mês: 3,38%

Rentabilidade da carteira desde junho/2017: 25,07%

Carteira dividida em: 39,5% RV e 60,5% RF

Conclusão:

Patrimônio total em junho fechou em R$ 241.000, com destaque para valorização do TD IPCA+2045 de 8,68% e também para carteira de ações com valorização de 4,29%.

That's all folks!!

Link para download da planilha: https://sites.google.com/view/dlombelloplanilhas